- Самозанятый и ИП: основные отличия

- Деятельность и правовой статус

- Регистрация и оформление

- Налогообложение и отчетность

- Личная и имущественная ответственность

- Управление и контроль

- Размер доходов и расходов

- Формирование репутации и имиджа

- Доступ к субсидиям и господдержке

- Особенности банковских услуг

- Взаимоотношения с работодателями

- Возможности для расширения бизнеса

- Процедура прекращения деятельности

- Вопрос-ответ:

- Чем отличаются статус самозанятого и индивидуального предпринимателя?

- Какой налоговый режим может выбрать самозанятый?

- Какие документы нужно предоставить для регистрации ИП?

- Какие льготы и льготные налоговые режимы могут применяться для ИП?

- Какие виды деятельности доступны для самозанятых и ИП?

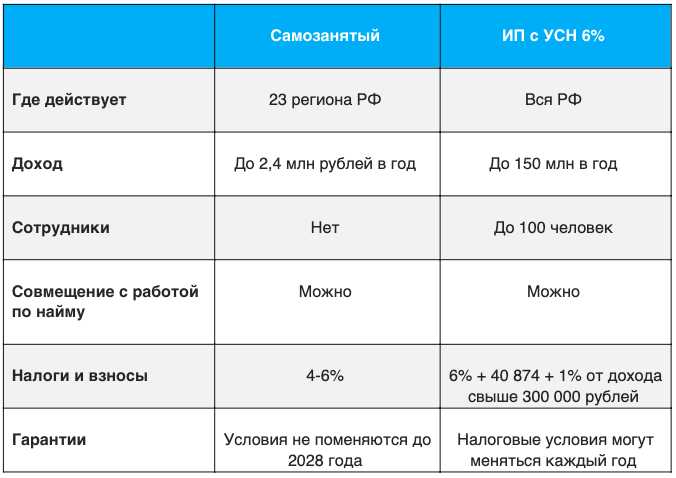

Самозанятость и индивидуальное предпринимательство (ИП) — это две формы самостоятельной предпринимательской деятельности, которые широко распространены в нашей стране. Однако, несмотря на общую сущность, они имеют существенные различия, которые важно учесть при выборе формы своего предприятия.

ИП является классической формой бизнеса. Его особенность заключается в том, что предприниматель получает статус юридического лица, зарегистрированного в налоговых органах. Он может заниматься любым видом деятельности, указанным в свидетельстве, и платить налоги по общей системе налогообложения. ИП имеет право на найм сотрудников и участие в государственных тендерах.

С другой стороны, самозанятый не является юридическим лицом и не обязан регистрироваться в налоговых органах. Он имеет право заниматься предпринимательской деятельностью на основе патентной системы налогообложения, в соответствии с которой он может вести только определенные виды деятельности. Самозанятый платит налоги строго по фиксированной ставке и не может иметь сотрудников, а также принимать участие в тендерах.

Важно отметить, что самозанятые и ИП различаются не только юридическим статусом и возможностями, но и условиями налогообложения, порядком бухгалтерской отчетности, правом подачи заявлений и прочими административными процедурами.

В итоге, выбор между самозанятым и ИП зависит от целей, приоритетов и особенностей конкретного бизнеса. Если вам требуется больше свободы и меньше формальностей, самозанятость может быть отличным вариантом. Если же вы планируете вести большую и долгосрочную деятельность с наймом сотрудников и участием в тендерах, ИП может оказаться более предпочтительным решением.

Самозанятый и ИП: основные отличия

Налогообложение:

Самозанятый – это физическое лицо, которое оказывает определенные услуги и получает доход от этой деятельности. Налоги с дохода самозанятого уплачиваются на основе единого налога на вмененный доход (ЕНВД), размер которого зависит от региона и вида деятельности.

ИП уплачивает налог на прибыль, размер которого определяется в зависимости от суммы дохода. А также налоги на социальные отчисления и НДС.

Организационные формы:

Самозанятый не создает юридическое лицо и не требует регистрации или оформления специальных документов. Достаточно получить статус самозанятого через специальное приложение или сайт государственной налоговой службы.

ИП должен зарегистрировать свое предпринимательское юридическое лицо, предоставить необходимые документы и заплатить государственную пошлину. ИП имеет права и обязанности юридического лица, включая возможность заключать договоры, работать с контрагентами и привлекать сотрудников.

Уровень риска:

Самозанятые не несут юридической ответственности и не имеют собственности, включая какие-либо обязательства, долги или ответственность перед клиентами.

ИП несет полную юридическую ответственность за свои действия и обязан выплачивать налоги и социальные отчисления. Он также отвечает перед клиентами по законодательству и может иметь обязательства перед кредиторами.

При выборе между самозанятым и ИП, необходимо учесть все вышеперечисленные отличия и выбрать наиболее подходящую форму в соответствии с целями и потребностями бизнеса.

Деятельность и правовой статус

Индивидуальный предприниматель имеет более широкие возможности и права, чем самозанятый. ИП имеет право создавать организацию, привлекать работников, заключать договоры с юридическими лицами и органами власти.

Самозанятый – это физическое лицо, ведущее предпринимательскую деятельность без регистрации как юридического лица или индивидуального предпринимателя. У самозанятых предпринимателей есть обязанность платить налоги, но они ограничены в своих правах и возможностях, сравнительно с ИП.

Самозанятый не может создавать организации и не имеет права на привлечение работников с трудовым договором. Он может работать только индивидуально, не наемным трудом. Обязанности самозанятого могут быть различными в зависимости от вида предоставляемых услуг.

В отличие от ИП, самозанятый не пользуется преимуществами предпринимательства, такими как возможность сокращения налогооблагаемой базы и упрощенная система налогообложения. Однако, самозанятый получает возможность вести предпринимательскую деятельность с минимальными затратами, не тратя время и силы на юридическую регистрацию и уплату дополнительных налогов.

Таким образом, выбор между самозанятым и ИП зависит от целей и потребностей предпринимателя. Каждая форма имеет свои преимущества и ограничения, поэтому перед регистрацией нового предприятия необходимо внимательно рассмотреть все аспекты и правила, чтобы выбрать более подходящую для себя форму.

Регистрация и оформление

Каждый, кто решает стать самозанятым или ИП, должен пройти процесс регистрации и оформления своей деятельности.

Для самозанятых процесс регистрации гораздо проще и быстрее. Достаточно подать заявление о своем желании стать самозанятым и получить идентификационный номер.

Тем, кто хочет открыть ИП, придется проделать несколько более сложных шагов. Сначала необходимо подать заявление в налоговую инспекцию и получить свидетельство о государственной регистрации в качестве ИП. Затем нужно открыть расчетный счет в банке и уведомить о своей деятельности во всех соответствующих инстанциях.

Разница в оформлении также затрагивает налогообложение. Самозанятые уплачивают налог на доходы физических лиц, обычно по ставке 4-6%. В то время как ИП платят налог на прибыль по ставке 15% и могут претендовать на упрощенную систему налогообложения.

Важно отметить, что необходимо соблюдать все требования и сроки, установленные законодательством, чтобы избежать штрафов и проблем с налоговыми органами.

При выборе между самозанятым и ИП, необходимо учесть все особенности регистрации и оформления, а также преимущества и недостатки каждого статуса.

Налогообложение и отчетность

Самозанятые и индивидуальные предприниматели подвержены разным налоговым режимам и обязанностям по отчетности.

Самозанятые имеют возможность выбирать простую систему налогообложения в виде единого налога на вмененный доход. Этот налог рассчитывается исходя из доходов, полученных самозанятым в течение календарного года. Сумма единого налога составляет 4% дохода, если доход не превышает определенного порога, или 6% дохода — если доход превышает этот порог. Самозанятый обязан подавать ежеквартальные декларации и уплачивать налоги.

Индивидуальные предприниматели могут выбрать различные налоговые режимы в зависимости от объема деятельности и специфики бизнеса. Один из наиболее популярных режимов — упрощенная система налогообложения (УСН). УСН предусматривает уплату налога на основе общей суммы доходов или выручки, либо уплату налога на прибыль. ИП также обязаны подавать ежеквартальные декларации и уплачивать налоги.

Отчетность для самозанятых и ИП различается. Самозанятый предоставляет только декларации ежеквартально, указывая доходы и сумму уплаченного единого налога. ИП предоставляют документы для подтверждения доходов и расходов, включая приходные и расходные кассовые ордера, счета-фактуры, акты выполненных работ и т.д. Кроме того, ИП должны вести внебалансовый учет и представлять годовые отчеты налоговым органам.

Важно отметить, что налоговые правила и порядок отчетности для самозанятых и ИП могут изменяться и быть разными в разных странах. Рекомендуется обратиться к специалистам или ознакомиться с соответствующими законодательствами перед принятием решения о статусе самозанятого или ИП.

Личная и имущественная ответственность

Самозанятый является физическим лицом, занимающимся предпринимательской деятельностью без образования юридического лица. Он несет личную ответственность за свои действия и обязанности перед клиентами, партнерами и государством.

В случае нарушения законодательства или возникновения претензий со стороны клиентов или государства, самозанятый лично отвечает перед ними при возникновении юридических проблем.

С другой стороны, индивидуальный предприниматель (ИП) представляет собой юридическое лицо, имеющее отдельный статус. Он несет персональную и имущественную ответственность за свои обязанности в рамках предпринимательской деятельности.

ИП отвечает перед государством, клиентами и партнерами своей компании как своим личным имуществом, так и имуществом самой компании.

При возникновении юридических проблем ИП может быть оштрафован, лишен лицензии или подвергнут иным юридическим последствиям, вплоть до ликвидации компании.

Таким образом, самозанятый и индивидуальный предприниматель отличаются не только статусом, но и уровнем ответственности за свои действия.

Управление и контроль

У самозанятого лица отсутствует необходимость формирования организационной структуры и найма сотрудников. Это позволяет самозанятому работать более гибко и экономить на затратах на персонал. Однако, этому также требуется уделять должное внимание, поскольку самозанятый индивидуально отвечает за все аспекты своей деятельности.

С другой стороны, ИП обладает большей степенью организационного развития. Он может создать структуру, нанять сотрудников, распределить обязанности и контролировать их выполнение. Это позволяет ИП более эффективно использовать свои ресурсы и развивать свой бизнес.

Контроль – это важный аспект при осуществлении деятельности как самозанятого, так и ИП. Каждый самозанятый работает самостоятельно и сам осуществляет контроль над своей деятельностью. У самозанятого есть возможность контролировать свои финансовые потоки, делать отчетность и планировать свою деятельность на будущее.

ИП также самостоятельно контролирует свою деятельность, однако, в связи с наличием более сложной структуры, процесс контроля может быть более трудоемким. ИП может нанять бухгалтера или аудитора для контроля своей финансовой отчетности и проверки соблюдения законодательства.

В обоих случаях управление и контроль являются неотъемлемой частью предпринимательской деятельности, и правильное их осуществление способствует успешному развитию и достижению поставленных целей.

Размер доходов и расходов

Самозанятый имеет более свободный режим налогообложения, упрощенная система позволяет платить налоги только с доходов, не превышающих определенный порог. Этот порог устанавливается каждый год и в 2021 году составляет 2 400 000 рублей. Доходы свыше этого порога самозанятые не обязаны декларировать и уплачивать налог с них.

У ИП система налогообложения более жесткая. Они обязаны вести учет доходов и расходов, а также уплачивать налог на все полученные заработаные деньги. Прибыль от своей деятельности ИП декларируют в налоговой декларации и платят стандартные налоги.

Таким образом, самозанятые имеют преимущество в том, что не нужно платить налоги с доходов, которые не превышают установленный порог. ИП, в свою очередь, обязаны уплачивать налоги на все полученные доходы, независимо от их размера.

| Самозанятый | Индивидуальный предприниматель | |

|---|---|---|

| Режим налогообложения | Упрощенная система | Стандартная система |

| Порог доходов | 2 400 000 рублей | Нет ограничений |

| Учет доходов и расходов | Не обязателен | Обязателен |

| Уплата налогов | Только с доходов | На все доходы |

Формирование репутации и имиджа

Для формирования репутации и имиджа необходимо обратить внимание на такие аспекты, как:

- Качество предоставляемых услуг или продукции. Клиенты оценивают не только цену, но и качество обслуживания. Постоянное совершенствование и повышение качества помогут создать репутацию надежного и профессионального поставщика.

- Коммуникация с клиентами. Взаимодействие с клиентами должно быть четким и эффективным. Ответы на запросы и обращения клиентов должны быть своевременными и профессиональными.

- Отзывы и рекомендации клиентов. Положительные отзывы и рекомендации являются важными факторами в формировании репутации. Стимулируйте клиентов оставлять отзывы о своей работе и используйте их в качестве рекламы для привлечения новых клиентов.

- Профессиональное развитие. Постоянное обучение и развитие помогут обновлять знания и навыки, что в свою очередь положительно скажется на качестве предоставляемых услуг.

- Социальные сети и интернет-присутствие. Создание профессиональных профилей в социальных сетях и на популярных интернет-платформах поможет привлечь новых клиентов и создать позитивный имидж.

Все эти аспекты в комплексе помогут самозанятому или ИП создать репутацию и имидж, которые будут способствовать успешности и развитию деятельности.

Доступ к субсидиям и господдержке

Индивидуальные предприниматели имеют возможность получать поддержку и субсидии от государства, в том числе финансовую помощь на развитие бизнеса, льготные кредиты и субсидии на оплату налогов и страховых взносов. Также предприниматели являются участниками различных программ развития малого и среднего бизнеса, которые предоставляют дополнительные преимущества и льготы.

Для самозанятых доступны некоторые формы поддержки, как упрощенные налоговые режимы и льготы при ведении бизнеса. Однако, такие меры господдержки ограничены и не такие значительные, как для индивидуальных предпринимателей. Самозанятые не получают финансовой поддержки на развитие бизнеса и они не участвуют в программы развития малого и среднего бизнеса, доступные для предпринимателей.

Таким образом, индивидуальные предприниматели имеют более широкий доступ к субсидиям и государственной поддержке по сравнению с самозанятыми. Если вам важно получить дополнительные финансовые возможности и преимущества от государства, то лучше выбрать статус индивидуального предпринимателя.

Особенности банковских услуг

Банковские услуги предоставляют множество преимуществ для самозанятых и индивидуальных предпринимателей. Они позволяют эффективно управлять финансами и расширять свой бизнес.

Открытие банковского счета

Самозанятые и ИП могут открыть банковский счет, который позволяет получать и осуществлять платежи. Банковский счет может быть открыт как в российском, так и в иностранном банке. Это позволяет проводить операции в разных валютах и облегчает ведение бизнеса в международном масштабе.

Электронные платежи

Сейчас многие банки предоставляют возможность проводить электронные платежи, что существенно упрощает и ускоряет операции по приему и отправке средств. Такие операции можно осуществлять как через сайт банка, так и через специальные приложения для мобильных устройств.

Получение кредитов и займов

Банки предлагают различные кредитные и заемные продукты, которые могут быть доступны самозанятым лицам и ИП. Например, можно получить кредит на развитие бизнеса или заем на приобретение оборудования. Это помогает увеличить финансовый потенциал и расти бизнесу быстрее.

Инвестиции

Банки также предлагают инвестиционные продукты, которые позволяют самозанятым и ИП вложить свободные средства для получения дохода. Это может быть покупка акций, облигаций, финансирование стартапов и другие инвестиции, способствующие диверсификации бизнеса и заработку на сбережениях.

Важно помнить, что выбор банка и его услуг должен быть основан на конкретных потребностях и целях самозанятого или ИП. Необходимо провести анализ предлагаемых условий и сравнить их с другими банками, чтобы получить наиболее выгодные и удобные условия.

Взаимоотношения с работодателями

Самозанятый часто работает с различными заказчиками и клиентами без заключения официального трудового договора. Он предоставляет услуги или товары на основе договоров подряда или договоров оказания услуг.

У самозанятого нет прямого трудового контракта с работодателем, поэтому он не имеет права на отпуск, больничные, пособия по уходу за ребенком и прочие социальные льготы, которые предоставляются работодателем.

В случае с индивидуальным предпринимателем взаимоотношения с работодателями более строгие. Он может иметь постоянных работодателей, с которыми заключает официальные договоры на предоставление товаров или услуг. ИП также обязан платить налоги и взносы в социальные фонды самостоятельно и вовремя.

Индивидуальный предприниматель также имеет право на различные социальные льготы, предоставляемые государством и работодателем.

Таким образом, взаимоотношения с работодателями различаются для самозанятых и индивидуальных предпринимателей в зависимости от формы организации своей деятельности.

Возможности для расширения бизнеса

Самозанятый и ИП обладают различными возможностями для расширения своего бизнеса:

Самозанятый:

- Может привлекать новых клиентов и расширять свою клиентскую базу.

- Возможность расширения предлагаемых услуг или товаров, в зависимости от запросов клиентов.

- Может увеличивать объемы продаж и улучшать качество предоставляемых услуг.

- Возможность заключения долгосрочных контрактов и сотрудничества с другими предпринимателями.

- Возможность создания своей команды или найма сотрудников для расширения бизнеса.

- Возможность разрабатывать и внедрять новые бизнес-модели и стратегии для увеличения прибыли.

ИП:

- Возможность открытия филиалов или дочерних предприятий в других регионах или странах.

- Возможность расширения предлагаемого ассортимента товаров или услуг.

- Может увеличивать объемы производства и расширять свои производственные мощности.

- Возможность привлечения инвестиций для развития бизнеса.

- Может создавать собственные торговые марки и зарабатывать на лицензировании их использования.

- Возможность привлечения и обучения новых сотрудников для расширения бизнеса.

- Возможность выхода на новые рынки и расширения клиентской базы.

Оба вида бизнеса имеют свои преимущества и возможности для расширения. Выбор между самозанятым и ИП зависит от конкретных целей и задач предпринимателя.

Процедура прекращения деятельности

Однако для самозанятых лиц процедура прекращения деятельности является более простой и быстрой, по сравнению с индивидуальными предпринимателями. Самозанятый может прекратить свою деятельность в любой момент без необходимости регистрации в налоговых органах. Для этого достаточно просто прекратить получение дохода от самозанятости и перестать пользоваться соответствующими онлайн-сервисами.

В случае с индивидуальным предпринимателем процедура прекращения деятельности более сложная и требует проведения ряда формальностей. Для начала предприниматель должен подать заявление о прекращении деятельности в налоговый орган. Заявление должно содержать информацию о причинах прекращения деятельности и последней дате осуществления предпринимательской деятельности.

После получения заявления, налоговый орган прекращает регистрацию предпринимателя в качестве индивидуального предпринимателя. Далее необходимо закрыть расчетный счет предпринимателя и подать отчет о прекращении деятельности в социальные фонды и страховые организации.

После завершения всех формальностей и получения соответствующего подтверждения, индивидуальный предприниматель считается прекратившим свою деятельность. При этом, следует помнить о необходимости соблюдения сроков и выплаты всех обязательных платежей перед прекращением деятельности.

Вопрос-ответ:

Чем отличаются статус самозанятого и индивидуального предпринимателя?

Самозанятый — это лицо, осуществляющее предпринимательскую деятельность без образования юридического лица и не являющееся индивидуальным предпринимателем. ИП — это физическое лицо, зарегистрированное в качестве предпринимателя, имеющее право осуществлять предпринимательскую деятельность от своего имени, обладающее имуществом и отвечающее по своим обязательствам этим имуществом.

Какой налоговый режим может выбрать самозанятый?

Самозанятый может выбрать налоговый режим «Упрощенная система налогообложения» (УСН) с единым налогом на вмененный доход, который составляет 6% от общей суммы доходов. Также самозанятый может выбрать обычную УСН с налоговой ставкой 5% от доходов.

Какие документы нужно предоставить для регистрации ИП?

Для регистрации ИП нужно предоставить паспорт, заявление о государственной регистрации, копию СНИЛСа, копию ПФР и налоговой карты. Также могут потребоваться дополнительные документы в зависимости от вида деятельности.

Какие льготы и льготные налоговые режимы могут применяться для ИП?

Для ИП предусмотрены различные льготы и налоговые режимы. Например, можно применять упрощенную систему налогообложения (УСН) с налоговой ставкой 6% или 5%. Также можно применять единый налог на вмененный доход или нулевую ставку НДС. Кроме того, можно получить льготы на социальные взносы и налоги при наеме работников.

Какие виды деятельности доступны для самозанятых и ИП?

Самозанятые и ИП могут заниматься различными видами деятельности. Это может быть торговля, услуги, производство, сельское хозяйство, строительство и другие виды предпринимательской деятельности. Однако, в зависимости от вида деятельности, могут потребоваться дополнительные разрешения или лицензии.